こんにちは。門真市と大東市、寝屋川市を中心に地域密着型の不動産サービスを提供しているベストライフ不動産です。

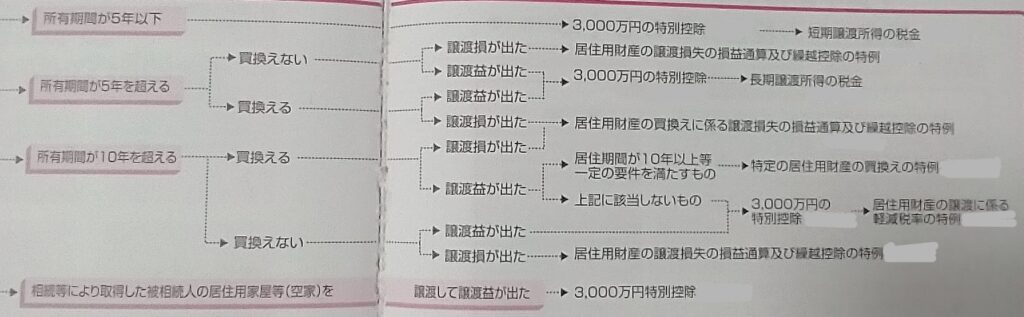

↓このフロー表でご自身がどのケースに当たるかを確認してください。当てはまる項目を読めばOKです! ※2024年9月13日現在の情報です。

はじめに:不動産売却と税金の関係

不動産の売却は、多くの人にとって人生で最も大きな金融取引の一つです。しかし、その喜びと共に避けては通れないのが税金の問題です。適切な知識があれば、合法的に税負担を軽減し、売却益を最大化することができます。

本記事では、個人が不動産を売却する際に直面する税金の問題について、詳細かつ分かりやすく解説します。利益が出た場合と損が出た場合のそれぞれのシナリオを考慮し、活用できる特例や控除について説明していきます。

不動産売却時の課税の基本

不動産を売却すると、その売却益(譲渡所得)に対して課税されます。課税の基本的な仕組みは以下の通りです。

- 譲渡所得 = 売却価格 – (取得費 + 譲渡費用)

- 課税所得 = 譲渡所得 – 特別控除額

- 納税額 = 課税所得 × 税率

※建物の取得費は建物の購入代金などの合計額から所有期間中の減価償却費相当額を差し引く必要があります。

ここで重要なのは、「特別控除額」です。これらを適切に活用することで、大幅な節税が可能となります。

譲渡益(売却益)が出た場合の税金対策(特例)

居住用財産の売却で利益が出た場合、以下の3つの主要な特例を活用することで税負担を軽減できる可能性があります。

※とっても大切!居住用財産とは?特例の対象となる居住用財産の譲渡とは?

⑴居住用財産とは:居住の用に供している家屋とその敷地をいいます。

⑵特例の対象となる居住用財産の譲渡とは:

①現に居住している家屋やその家屋とともに譲渡する敷地の譲渡をいいます。

②転居して3年後の12月31日までに、居住していた家屋やその家屋とともに敷地を譲渡する場合も特例の対象になります。

③災害などにより居住していた家屋が滅失してしまったときは、災害のあった日から3年を経過する日の属する年の12月31日までに、その敷地だけ譲渡しても特例の対象になります。

④転居後に家屋を取り壊した場合には、取り壊した日から1年以内に譲渡契約を締結し、かつ、その家屋から転居して3年後の12月31日までに譲渡したものが特例の対象になります。なお、取り壊し後にその敷地を貸したり事業の用に供したりすると特例の適用は受けられなくなります。

3,000万円特別控除

居住用財産を売却した場合、その譲渡益から3,000万円の特別控除が受けられる特例です。譲渡益が3,000万円に満たない場合はその金額が限度になります。この特例は、分かりやすくて、とても大きな節税効果をもたらします。

適用条件:

- 長期保有、短期保有に関係なく、利用することができます。

- 収用等の特別控除または買換えなどの他の特例の適用を受ける場合やこの特例の適用を受けるためのみの目的で入居したと認められる場合には適用されません。

メリット:

- 最大3,000万円まで譲渡所得から控除できる。※利益が3,000万円未満の場合は、税金は不要という素晴らしい特例ですね。

注意点:

- 居住用財産の売却以外には適用されない。

- 特定の親族や同族会社への譲渡は適用にならない。

- 特例の適用は3年に1度だけしか適用を受けることはできません。

- 相続によって取得した居住用の空家を譲渡した場合にも一定の要件を満たせば適用可能ですが、注意が必要です。※こちらは細かい規定があるので、別の記事で紹介いたします。

特定の居住用財産の買換えの特例

古い居住用財産を売却し、新たな居住用財産を購入する場合、譲渡所得の課税を繰り延べることができます。これは、住み替えを考えている方にとって有利な特例です。

適用条件:

ざっくりですが、

- 売却する家に10年以上、居住していた

- 住まなくなった日から3年後の12月31日までに売却

- 売却の前年~翌年に新しい家を取得する。取得後は速やかに居住する。

- 新居の床面積が50㎡以上であること。

- 新居が一定基準の耐震性を満たしていること。

- 新居の敷地面積(土地)は、500㎡以下であること。

- 新居が令和6年以後に建築確認をうける住宅の場合(新築住宅等)一定の省エネ基準を満たす住宅であること。

メリット:

- 譲渡所得の全部または一部の課税を繰り延べられる

注意点:

- 繰り延べられた譲渡所得は、将来新しい家を売却する際に課税対象となる

- 居住用財産の売却以外には適用されない。

- 特定の親族や同族会社への譲渡は適用にならない。

- 特例の適用は3年に1度だけしか適用を受けることはできません。

※この特例を利用するのは、特殊なケースです。【譲渡した資産(売却する家)の譲渡価格が、買い換えた資産(新居)の取得価額を上回るケースでのみ有効】

前記の3,000万円特別控除で事足りることがほとんどです。

譲渡損(売却損)が出た場合の税金対策(特例)

不動産売却で損失が出た場合でも、適切な特例を活用することで、他の所得と損益通算したり、将来の所得から控除したりすることができます。

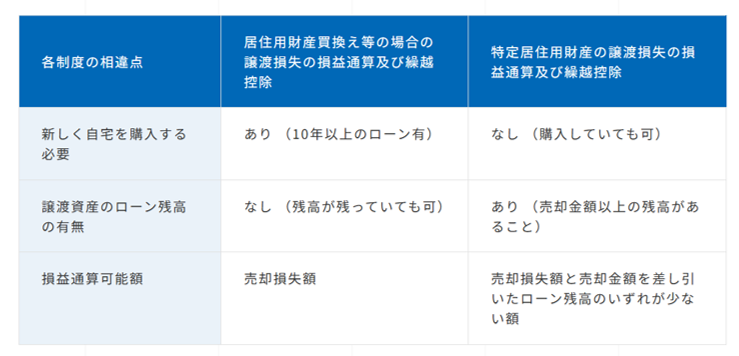

居住用財産の買換えに係る譲渡損失の損益通算及び繰り越し控除の特例

居住用財産を売却して新たな居住用財産を購入する際に、売却損が生じた場合、他の所得と損益通算できる特例です。これにより、その後3年間の税負担を大幅に軽減できる可能性があります。住み替えを考えている方にとって重要な特例です。

適用条件:

譲渡資産の要件(売却する家)

- 所有期間が5年を超えるもの

- 現に自分が住んでいる住宅、または以前に住んでいた住宅で、自分が住まなくなった日から3年後の12月31日までに譲渡されるもの

買換え資産の要件(購入する家)

・譲渡資産を譲渡した年の前年の1月1日から翌年12月31日までの間に取得される自己の居住用に供する家屋又はその敷地

・床面積が50㎡以上

・取得の日から取得した年の翌年12月31日までの間に自己の居住の用に供する事、または供する見込みであること。

・買換え資産を取得した年の12月31日において、買換え資産に係る返済期間10年以上の住宅借入金等があること。

所得要件(人の要件)

・合計所得金額が3,000万円以下であること。

メリット:

- 譲渡損失を他の所得(給与所得など)と通算できる

- 通算しきれなかった損失は、翌年以降3年間繰り越して控除可能

注意点:

- 買換え資産購入時に住宅ローンなどの借入金がある場合のみ適用可能

- 居住用財産の売却以外には適用されない。

- 特定の親族や同族会社への譲渡は適用にならない。

- 特例の適用は3年に1度だけしか適用を受けることはできません。

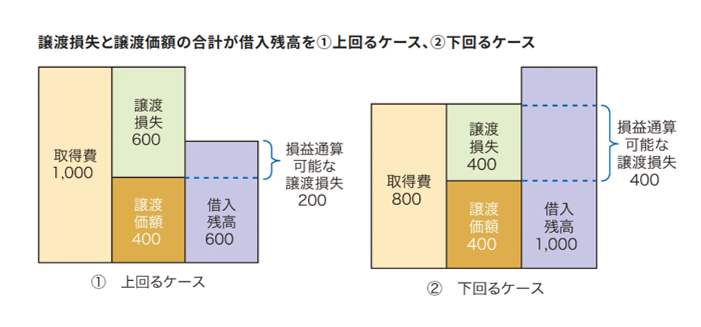

特定の居住用財産の譲渡損失の損益通算及び繰り越し控除の特例

居住用財産を売却して損失が生じた場合、他の所得と損益通算できる特例です。これにより、その後3年間の税負担を大幅に軽減できる可能性があります。

適用条件:

譲渡資産の要件(売却する家)

- 所有期間が5年を超えるもの

- 現に自分が住んでいる住宅、または以前に住んでいた住宅で、自分が住まなくなった日から3年後の12月31日までに譲渡されるもの

- 譲渡契約締結日の前日において、住宅借入金等の借入残高があること。

所得要件(人の要件)

・合計所得金額が3,000万円以下であること。

メリット:

- 譲渡損失を他の所得と通算できる

- 通算しきれなかった損失は、翌年以降3年間繰り越して控除可能

注意点:

- 損失の金額のうち、「ローン残高-譲渡価格」の金額を限度としていること。

- 居住用財産の売却以外には適用されない。

- 特定の親族や同族会社への譲渡は適用にならない。

- 特例の適用は3年に1度だけしか適用を受けることはできません。

※売却損が大きく、住宅ローンの借入残高も多額な人には有効な特例です。

例)購入価格+諸費用など=4,000万円

売却価格=2,000万円

住宅ローン残債=3,000万円

4,000万円-2,000万円=2,000万円 【2,000万円の売却損】

3,000万円-2,000万円=1,000万円【繰越控除等限度額】

1,000万円を所得から控除できます。

まとめ:賢い不動産売却のために

不動産の売却は、多くの人にとって人生で数少ない大きな経済的イベントです。適切な知識と戦略を持って臨むことで、税負担を最小限に抑え、より多くの利益を手元に残すことができます。

本記事で紹介した特例や控除は、以下の点を押さえることが重要です:

- 3,000万円特別控除: 居住用財産の売却時に最も一般的に使われる特例です。条件を満たせば大きな節税効果が期待できます。

- 特定の居住用財産の買換えの特例: 3,000万円控除では、控除しきれないほどの売却益が有る時で、さらに住み替えの要件を満たす際に活用できる特例で、譲渡所得の課税を繰り延べることができます。

- 損失の損益通算: 不動産売却で損失が出た場合に、税負担を大きく軽減できる可能性があります。買換えを伴う場合と売却するだけの場合では制度に違いがあるので、理解してご活用ください。

これらの特例や控除を適切に活用するためには、事前の計画と準備が欠かせません。売却を検討し始めた段階で、これらの特例の適用可能性を確認し、必要に応じて専門家のアドバイスを受けることをおすすめします。

また、不動産の売却は単なる経済的な決断だけでなく、ライフスタイルの変更や将来の計画にも大きく関わります。税金面での最適化を図りつつ、自身の生活や将来のビジョンとのバランスを取ることが重要です。

賢明な不動産売却は、単に高値で売却することだけではありません。適切な税務戦略を立て、長期的な視点で判断することで、真の意味での経済的メリットを得ることができるのです。本記事の情報を参考に最適な不動産売却の戦略を練り上げてください。

最後に、税法は改正されることが多いため、常に最新の情報をご確認ください。不明な点がある場合は、税理士や専門家に相談することをお勧めします。賢明な判断と適切な準備で、不動産売却が成功に導かれることを願っています。

ベストライフ不動産株式会社のご紹介

最後に、ベストライフ不動産について少しご紹介させていただきます。

当社は、門真市と大東市、寝屋川市を中心とした地域密着型の小さな不動産会社です。門真市で育った私が地域に貢献するべく立ち上げました。地域の特性や市場動向を熟知し、お客様一人ひとりのニーズに合わせた、きめ細やかなサービスが提供できるように日々、邁進しております。

当社の拘り

1.低価格・高サービスへの拘り:不明瞭な請求を致しません!

- 住宅ローン取扱手数料0円。

※当社が住宅ローンのサポートをする費用は不要です。 - 登記費用に当社の利益を上乗せすることはございません。

- 仲介手数料の割引が可能です。

- リフォーム工事費用をリーズナブルにご提案いたします。

2.安心・安全取引への拘り:お客様が賠償責任を負うリスクの軽減、取引完了までの期間リスクの軽減、契約書記載事項の不利になる文言削除、物件自体のリスク説明などなど、有資格者が、お引渡し完了までお取引を統轄いたします。

保有資格者一覧

宅建マイスター

宅地建物取引士

AFP(日本ファイナンシャル・プランナーズ協会認定)

2級ファイナンシャル・プランニング技能士

住宅ローンアドバイザー

3.本音をお伝えする事への拘り:

デメリットもお伝えします。物件のメリットだけでなく、デメリットもお伝えします。

媒介契約欲しさに高額査定をしません。査定価格をはじめ、購入価格、手数料など、価格・相場・費用についても全て客観的事実をお伝えします。

4.迅速対応への拘り:

・お客様目線に立ち、スピードのある仕事

・定休日のご連絡も大歓迎です。

不動産に関するご相談はもちろんですが、リフォーム・相続・住宅ローン等など、お住まいの事でしたら何なりとお申し付けください。

門真市や大東市、寝屋川市の不動産のことなら、ぜひ、ベストライフ不動産にお任せください。お客様の大切な財産を、最大限有利に取り扱うことをお約束するとともに、不動産取引の成功に向けて、全力でサポートさせていただきます。